Von Karina Bremen

In den letzten 7 Jahren haben wir uns ausgemalt was passiert, wenn Instant Payments zur Pflicht werden und welchen Mehrwert sie einer Bank bieten können. Wir haben viele Use Cases in der Branche diskutiert und verschiedenste Szenarien aufgestellt. Doch jetzt ist sie da – die Verpflichtung. Die Frage ist also nicht mehr: „Was sind die Anwendungsfälle?“, sondern vielmehr: „Wie gehen wir als Finanzinstitut jetzt damit um? Lässt sich mit dem Zahlungsverkehr im SEPA-Raum noch Geld verdienen? Oder geht es jetzt nur noch darum, die Anforderungen der Verordnung möglichst kostengünstig umzusetzen?“

Die im Februar beschlossene Verordnung des Europäischen Parlamentes sieht vor, dass Zahlungsdienstleister Ihren Kunden zukünftig rund um die Uhr Echtzeitzahlungen anbieten müssen. Am 19.03.2024 wurde die Verordnung im EU-Amtsblatt veröffentlicht. 20 Tage später trat sie damit in Kraft. Von da an hatten Zahlungsinstitute 9 Monate Zeit, um passiv erreichbar zu sein und 18 Monate Zeit für die aktive Anbindung und die IBAN-Namenprüfung.

Die notwendigen Änderungen erfassen alle relevanten Bereiche des SEPA-Zahlungsverkehrs

Eingangskanäle

Institute, die am SEPA-Zahlungsverkehr teilnehmen, müssen Instant Payments über alle Kanäle anbieten, über die auch reguläre SEPA-Zahlungen möglich sind. Neben Online- und Mobile-Banking sind dies auch Self-Service-Terminals, Überweisungsträger, Zahlungsaufträge im Call Center, per Fax und in der Filiale. Hier stellen sich nicht nur technische, sondern auch prozessuale Fragen: Wie kann sichergestellt werden, dass in Papierform eingereichte Überweisungsaufträge gemäß der Verordnung bearbeitet werden? Und ist es sinnvoll, alle Kanäle, auch solche wie das Telefax, offen zu halten und entsprechend zu erweitern?

Verification of Payee

Ein bereits umfangreich diskutierter Punkt ist die IBAN-Namenprüfung, auch Verification of Payee (VoP) genannt.

Bedeutet: die Empfängerbank muss noch vor der Zahlungsauslösung prüfen, ob IBAN und Name übereinstimmen und dann eine Antwort zurücksenden. Liegt nur eine teilweise Übereinstimmung vor, so ist auch der Name mitzugeben. Probleme sind hier unter anderem eine einheitliche und vollständige Datenbank, Zweitnamen, Rechtsformen, Abweichung vom Unternehmensnamen und Kontoinhaber usw. Ungeschickt umgesetzt kann die VoP zu vielen unberechtigten Ablehnungen von Zahlungen führen. Zudem muss dies auch über alle Kanäle hinweg implementiert werden: am Schalter, am Terminal, online, mobile, per Telefon uvm. In der PSD3 wird der IBAN/Name Check sogar auf alle SEPA-Überweisungen übertragen.

Derzeit läuft eine öffentliche Konsultation zu dem Vorschlag eines technischen Regelwerkes. Bis zum 19. Mai 2024 konnten dort Anmerkungen eingebracht werden. Es bleibt spannend, wie das Thema umgesetzt wird.

Embargo, Sanctions-Screening & Geldwäsche

Auch bei der Betrugsprävention gibt es umfangreiche Änderungen. Anbieter von Echtzeitüberweisungen müssen täglich gegen bestimmte Sanktionslisten prüfen. Die KYC-Prozesse werden somit nochmals aufwändiger und müssen angepasst werden.

Massendateien/Verarbeitung von Bulks

Für den Massenzahlungsverkehr müssen Bulks in Einzelteile zerlegt werden und schnell und effizient ausgeführt werden. Dafür müssen technische Kapazitäten vorhanden sein, um viele Transaktionen in Sekundenschnelle verarbeiten zu können.

Die Verordnung hat Auswirkungen auf die Ertrags- und Kostenstrukturen sowie auch das Liquiditätsmanagement

Liquiditätsmanagement

Die Auswirkungen von Instant Payments auf das Liquiditätsmanagement wurde bereits mit der Einführung von SCTInst diskutiert. Die Euro-Liquiditätsplanung ist in den meisten Banken auf die Tagesendverarbeitung ausgerichtet. Die T+1-Verarbeitung regulärer SEPA-Überweisungen erlaubt es, die benötigte Liquidität täglich an den aufgelaufenen Zahlungsein- und -ausgängen auszurichten. Auf die Abwicklung von Zahlungen in Echtzeit ist dies nicht ausgerichtet.

In der Vergangenheit waren aufgrund der geringen Mengengerüste die Auswirkungen von Instant Payments auf das Liquiditätsmanagement gering. Dies dürfte sich ändern, wenn Instant Payments das „new normal“ ist.

Ertrags- und Kostenstrukturen

Eine Instant Payments Überweisung darf künftig nicht mehr kosten als eine klassische Überweisung. Die Investitionen für die Umsetzung von Instant Payments über das Preis- und Leistungsverzeichnis des Zahlungsverkehrs umzulegen ist daher für wenige Institute eine Option, denn dies würde bedeuten, SEPA-Überweisungen generell gebührenpflichtig zu machen – eine Maßnahme, die auf der Kundenseite wohl kaum Akzeptanz findet.

Instant Payments eröffnet Chancen für neue Geschäftsmodelle

In den vergangenen Jahren war der Einfluss von Instant Payments auf den Markt für Zahlungsdienste gering. Versuche wie HIPPOS, Instant Payments an PoS zu etablieren, scheiterten u.a. am mangelnden Mitwirkungswillen der Banken.

Die Verordnung und somit die flächendeckende Verbreitung von Instant Payments, setzt diese Gedanken wieder in Bewegung. Mit SEPA Request-to-Pay steht ein Nachrichtentyp zur Verfügung mit dessen Hilfe sich die Nutzereingabe des Zahlers auf ein simples Bestätigen oder Ablehnen reduzieren lässt. Und nach Umsetzung der PSD2 haben Zahlungsdienste die Möglichkeit, integrierte Services ohne Mitwirkung der kontoführenden Bank anzubieten. Diese Bausteine eröffnen einigen Raum für Payment Services abseits von etablierten Karten-Schemes.

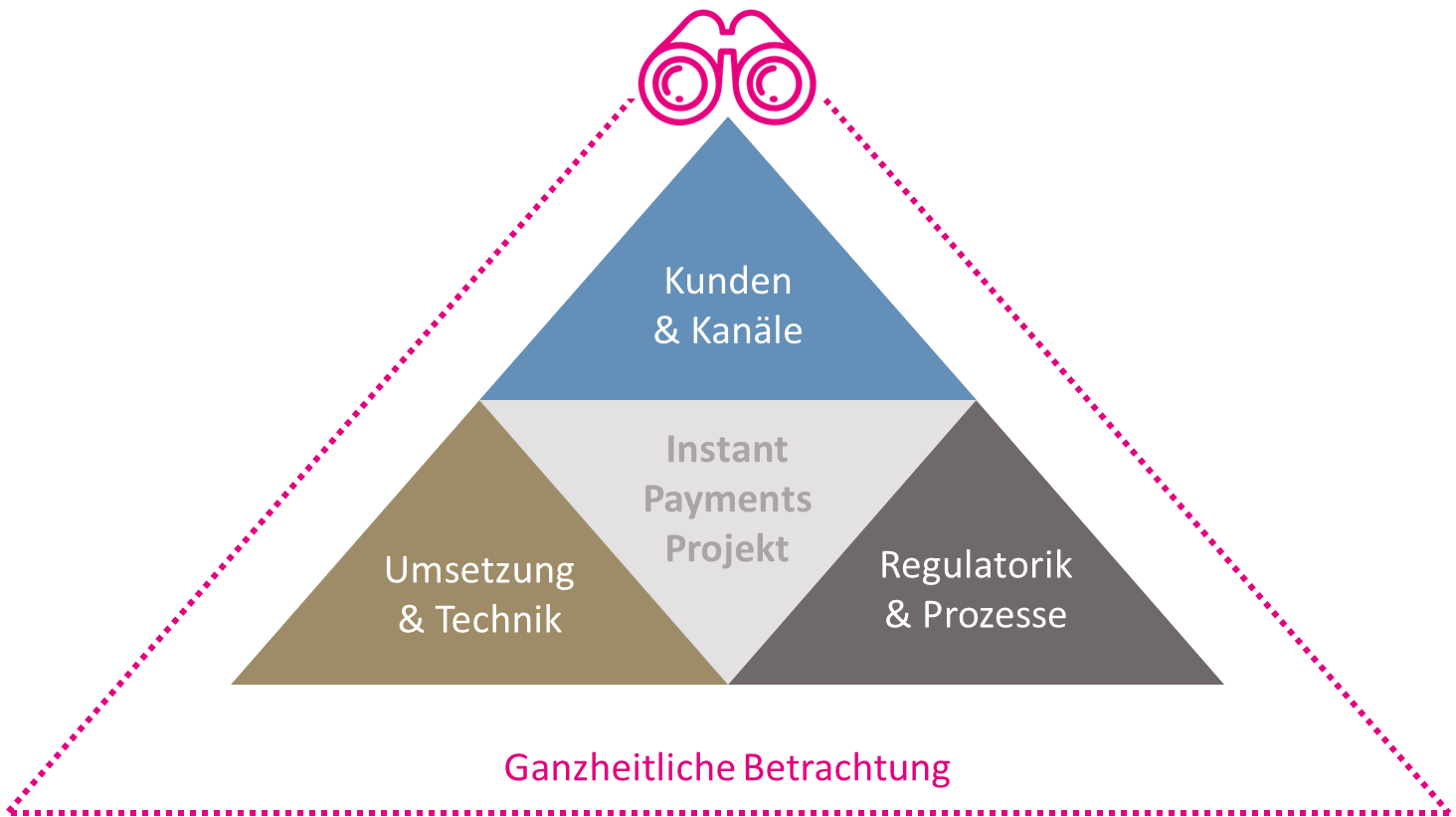

Ganzheitliche Beratung ist entscheidend – von der Regulatorik bis hin zur Entwicklung neuer Geschäftsmodelle

Für die Umsetzung der Verordnung gibt es kein „one fits all“

Je nach technischer Ausgangssituation und Geschäftsmodell sind unterschiedliche Strategien zielführend. Bei der Umsetzung der Verordnung muss ein Institut einige Grundentscheidungen treffen, die den Aufwand, die Risiken und Kosten erheblich beeinflussen.

Einige wesentliche Fragen sind:

• Ausbau der bestehenden Systeme für SEPA-Überweisung oder Anschaffung eines eigenen Systems für Instant Payments?

• Auslagerung der Entwicklung, Anschaffung eigener Systeme oder Auslagerung der Instant-Payments-Verarbeitung?

• Alleinige Umsetzung der Verordnung oder umfassende Modernisierung des Zahlungsverkehrs?

Die Vor- und Nachteile hängen ganz wesentlich von der vorhandenen Systemlandschaft und der Rolle des Zahlungsverkehrs im Geschäftsmodell des Instituts ab.

Wir unterstützen Sie

Um die beschriebenen Herausforderungen zu meistern ist es notwendig einen neutralen Partner an der Seite zu haben, der das Projekt steuert und eine umfassende, langjährige Expertise mitbringt. In Teilen kann es sinnvoll sein Altsysteme aufzurüsten oder auch den Zahlungsverkehr auszulagern.

Unsere Leistung in Kürze:

• Analyse des konkreten Impacts der Verordnung für das Institut und dessen Geschäftsmodell

• Beratung bei der Entwicklung einer Umsetzungsstrategie und der Auswahl geeigneter Provider

• Erstellung von fachlichen und technischen Grob – und Feinspezifikationen

• Begleitung des Umsetzungsprojekt in den relevanten Projektrollen (agil, klassisch oder hybrid)

• Übernahme von Entwicklungs- und Testaufgaben

DPS analysiert mit Ihnen gemeinsam die Infrastruktur, stellt Szenarien und einen Projektplan auf, der den zeitlichen Vorgaben gerecht wird. Wir beraten insbesondere zum Thema Verification of Payee (VoP) und bieten dazu auch eine Lösung an. Alle Informationen zur Instant Payments Umsetzung mit DPS finden Sie hier.

Durch unser vielseitiges Know-how in Bereichen wie Zahlungsverkehr, Kernbankensysteme oder Multi-Channel haben wir eine ganzheitliche Sichtweise auf das Projekt und betrachten neben den gesetzlichen Anforderungen auch die kommerziellen Aspekte.